Schaeffler mit stabilem Gesamtergebnis im Übergangsjahr 2024

05.03.2025 | Herzogenaurach

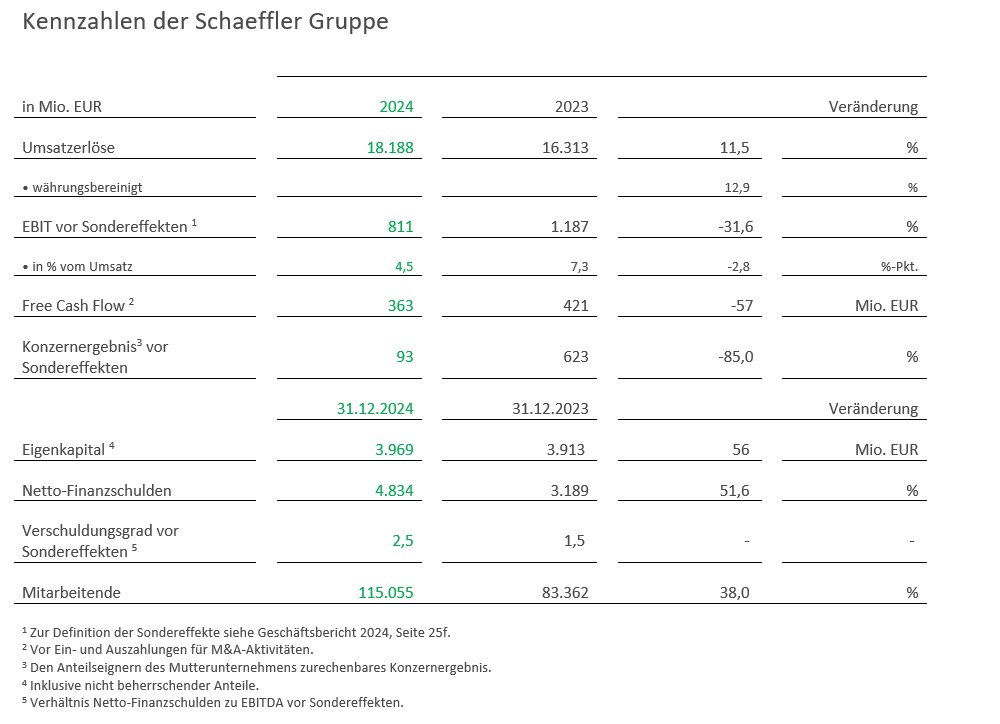

- Schaeffler Gruppe konsolidiert Vitesco im vierten Quartal und steigert dadurch den Umsatz währungsbereinigt um 12,9 Prozent auf 18,2 Milliarden Euro (Vorjahr: 16,3 Milliarden Euro)

- EBIT vor Sondereffekten bei 811 Millionen Euro (Vorjahr: 1.187 Millionen Euro), EBIT-Marge vor Sondereffekten bei 4,5 Prozent (Vorjahr: 7,3 Prozent)

- Automotive Technologies mit Wachstum in der E-Mobilität, Vehicle Lifetime Solutions steigert Umsatz und Profitabilität, Bearings & Industrial Solutions mit marktbedingtem Umsatzrückgang

- Starker Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten von 363 Millionen Euro

- Dividendenvorschlag in Höhe von 0,25 Euro je Stammaktie

- Ausblick für kombiniertes Unternehmen mit vier Sparten

Die Schaeffler Gruppe hat heute ihre Zahlen für das Geschäftsjahr 2024 veröffentlicht. Im Berichtszeitraum lag der Umsatz bei 18,2 Milliarden Euro (Vorjahr: 16,3 Milliarden Euro). Das währungsbereinigte Umsatzwachstum lag bei 12,9 Prozent und ist auf den Umsatzbeitrag der Tochtergesellschaften der infolge der Verschmelzung erloschenen Vitesco Technologies Group AG („Vitesco“) zurückzuführen, die seit dem 1. Oktober 2024 vollständig in den Konzernabschluss einbezogen werden. Deren Umsatzbeitrag betrug 1.949 Millionen Euro und wurde in der Sparte Others erfasst.

Im Berichtszeitraum erzielte die Schaeffler AG ein Ergebnis vor Finanzergebnis, Ertragssteuern (EBIT) und Sondereffekten von 811 Millionen Euro (Vorjahr: 1.187 Millionen Euro). Dies entspricht einer EBIT-Marge vor Sondereffekten von 4,5 Prozent (Vorjahr: 7,3 Prozent). Der Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten der Schaeffler Gruppe lag im Berichtszeitraum bei 363 Millionen Euro (Vorjahr: 421 Millionen Euro) und übertraf damit die angepasste Prognose vom 22. Juli 2024 [200 bis 300 Millionen Euro]. Das Konzernergebnis lag im Geschäftsjahr 2024 bei minus 632 Millionen Euro (Vorjahr: 309 Millionen Euro) und war durch Sondereffekte in Höhe von 725 Millionen Euro belastet, die unter anderem aus Restrukturierungskosten resultierten. Das Ergebnis je Aktie lag bei minus 0,86 Euro (Vorjahr: 0,46 Euro). Das Konzernergebnis vor Sondereffekten lag bei 93 Millionen Euro (Vorjahr: 623 Millionen Euro).

„Wir haben im abgelaufenen Geschäftsjahr trotz eines widrigen Umfelds wichtige Meilensteine für die zukünftige Ausrichtung des Unternehmens erreicht. Gleichwohl lag das operative Geschäftsergebnis unter unseren Ansprüchen, was sich in der unterschiedlichen Performance unserer Sparten spiegelt. Während sich die Sparte Automotive Technologies resilient zeigte und vor allem Vehicle Lifetime Solutions erneut ein starkes Ergebnis erzielen konnte, verzeichnete Bearings & Industrial Solutions einen Umsatz- und Ergebnisrückgang. Mit den am 5. November 2024 vorgestellten strukturellen Maßnahmen reagieren wir auf diese Herausforderungen und stärken unsere Wettbewerbsfähigkeit. Ausgehend von unserer neuen Aufstellung mit den vier produktorientierten Sparten blicken wir optimistisch in die Zukunft. Wir werden der Hauptversammlung im April eine Dividende in Höhe von 25 Cent vorschlagen”, sagt Klaus Rosenfeld, Vorsitzender des Vorstands der Schaeffler AG.

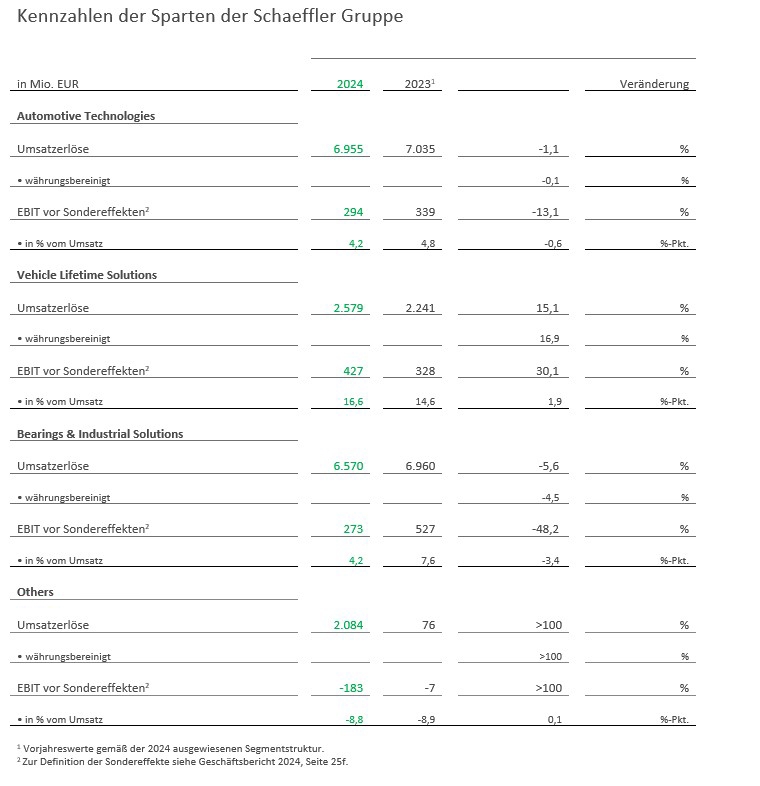

Automotive Technologies – Wachstum bei E-Mobilität

Trotz eines schwachen Automobilumfeldes, das von einem Rückgang der Fahrzeugproduktion geprägt war, lag der Umsatz der Sparte Automotive Technologies im Berichtszeitraum mit einem währungsbereinigten Minus von 0,1 Prozent nur leicht unter Vorjahr. Insgesamt erzielte die Sparte Umsatzerlöse in Höhe von 6.955 Millionen Euro (Vorjahr: 7.035 Millionen Euro). Gegenüber einem Rückgang der globalen Produktion von Pkw und leichten Nutzfahrzeugen (minus 1,1 Prozent) betrug die Outperformance der Sparte 1,0 Prozentpunkte. Im Unternehmensbereich (UB) E-Mobilität wuchs der Umsatz in allen Regionen – besonders stark in den Regionen Europa und Americas – und erreichte auf Jahressicht ein währungsbereinigtes Umsatzplus von 12,6 Prozent. Erfreulich entwickelte sich ebenfalls erneut der Auftragseingang des UB E-Mobilität. Dieser lag im abgelaufenen Geschäftsjahr bei 4,7 Milliarden Euro. Die UB Motor & Getriebesysteme sowie Fahrwerksysteme verzeichneten währungsbereinigte Umsatzrückgänge von 2,9 Prozent und 3,8 Prozent.

Das EBIT vor Sondereffekten der Sparte belief sich im abgelaufenen Geschäftsjahr auf 294 Millionen Euro (Vorjahr: 339 Millionen Euro), was einer EBIT-Marge vor Sondereffekten in Höhe von 4,2 Prozent (Vorjahr: 4,8 Prozent) entspricht.

Vehicle Lifetime Solutions – Anhaltend starke Entwicklung

Die Sparte Vehicle Lifetime Solutions erzielte im abgelaufenen Geschäftsjahr ein deutliches währungsbereinigtes Wachstum der Umsatzerlöse um 16,9 Prozent auf 2.579 Millionen Euro (Vorjahr: 2.241 Millionen Euro). Dies war im Wesentlichen auf positive Volumeneffekte zurückzuführen.

Im Berichtszeitraum stieg das EBIT vor Sondereffekten der Sparte um 30,1 Prozent auf 427 Millionen Euro (Vorjahr: 328 Millionen Euro), was einer EBIT-Marge vor Sondereffekten von 16,6 Prozent (Vorjahr: 14,6 Prozent) entspricht. Der Anstieg der EBIT-Marge vor Sondereffekten resultierte hauptsächlich aus positiven Volumen- und Verkaufspreiseffekten.

Bearings & Industrial Solutions – Wachstum in zwei Regionen

In der Sparte Bearings & Industrial Solutions gingen die Umsatzerlöse im Berichtszeitraum währungsbereinigt um 4,5 Prozent zurück, auf 6.570 Millionen Euro (Vorjahr: 6.960 Millionen Euro). Dies war vor allem auf Volumeneffekte in der Region Europa sowie auf Verkaufspreiseffekte in der Region Greater China zurückzuführen. In den Regionen Americas (3,0 Prozent) und Asien/Pazifik (2,1 Prozent) wurde hingegen ein währungsbereinigtes Wachstum verzeichnet.

Das EBIT vor Sondereffekten ging im selben Zeitraum um 48,2 Prozent zurück, auf 273 Millionen Euro (Vorjahr: 527 Millionen Euro). Die EBIT-Marge vor Sondereffekten lag bei 4,2 Prozent (Vorjahr: 7,6 Prozent).

Others – Konsolidierung von Vitesco

Die Sparte Others beinhaltet unter anderem das Ergebnis der at-equity-Beteiligung an der Vitesco Technologies Group AG (rund 38,9 Prozent) für die ersten neun Monate sowie die Aktivitäten der Tochtergesellschaften der infolge der Verschmelzung erloschenen Vitesco Technologies Group AG, die seit dem 1. Oktober 2024 vollständig in den Konzernabschluss der Schaeffler AG einbezogen werden. Deren Umsatzbeitrag belief sich im vierten Quartal 2024 auf 1.949 Millionen Euro. Insgesamt verzeichnete die 2024 neu eingeführte Sparte Umsatzerlöse in Höhe von 2.084 Millionen Euro, ein EBIT vor Sondereffekten von minus 183 Millionen Euro und eine EBIT-Marge vor Sondereffekten von minus 8,8 Prozent.

Starker Free Cash Flow – Investitionen auf Vorjahresniveau

Der Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten lag im abgelaufenen Geschäftsjahr bei 363 Millionen Euro (Vorjahr: 421 Millionen Euro).

Die Auszahlungen für Investitionen in immaterielle Vermögenswerte und Sachanlagen (Capex) in Höhe von 956 Millionen Euro lagen um 18 Millionen Euro über dem Vorjahr (Vorjahr: 938 Millionen Euro). Dies entspricht einer Investitionsquote von 5,3 Prozent (Vorjahr: 5,7 Prozent). Die Reinvestitionsrate belief sich auf 1,08 (Vorjahr: 1,00).

Zum Stichtag 31. Dezember 2024 lagen die Netto-Finanzschulden der Schaeffler Gruppe bei 4.834 Millionen Euro (31. Dezember 2023: 3.189 Millionen Euro). Das Verhältnis von Nettoverschuldung zu Eigenkapital (Gearing-Ratio) lag zum genannten Stichtag bei 121,8 Prozent (31. Dezember 2023: 81,5 Prozent).

Die Bilanzsumme der Schaeffler Gruppe belief sich zum Stichtag 31. Dezember 2024 auf 21.370 Millionen Euro (31. Dezember 2023: 15.016 Millionen Euro). Zum selben Stichtag lag die Mitarbeiterzahl bei 115.055.

„Trotz der Auszahlungen für die Integration von Vitesco haben wir einen starken Free Cash Flow vor Ein- und Auszahlungen für M&A erzielt. Das zeigt die Widerstandsfähigkeit des Unternehmens und liegt auch an der Fortsetzung unseres disziplinierten Managements der Vorräte. Damit legen wir die Grundlage, auch unter den gegenwärtig herausfordernden Umständen, die Schaeffler Gruppe auf die Zukunft auszurichten und langfristig erfolgreich aufzustellen“, sagt Claus Bauer, Vorstand Finanzen und IT der Schaeffler AG.

Dividendenvorschlag – 0,25 Euro je Stammaktie

Vorstand und Aufsichtsrat schlagen der Hauptversammlung eine Dividende in Höhe von 0,25 Euro je Stammaktie für das Geschäftsjahr 2024 vor (Vorjahr: 0,45 Euro je Vorzugsaktie und 0,44 Euro je Stammaktie), um die Aktionärinnen und Aktionäre angemessen an der Unternehmensentwicklung im Geschäftsjahr 2024 teilhaben zu lassen.

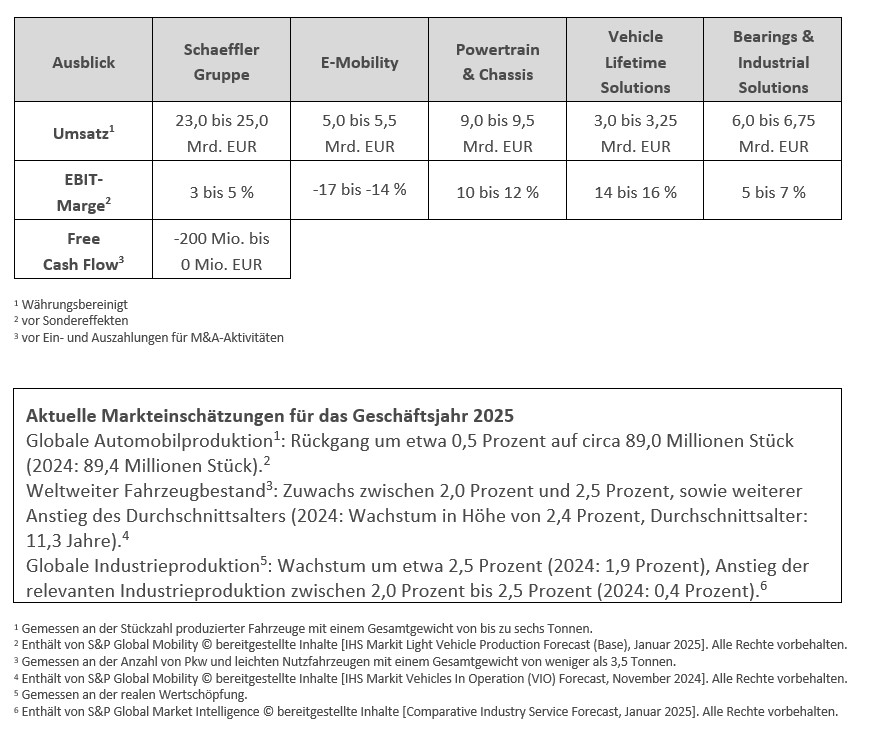

Ausblick – Neuorganisation mit vier Sparten

Ab dem 1. Januar 2025 weist die Schaeffler AG ihre Ergebnisse zusätzlich zur Gruppenebene für die vier Sparten E-Mobility, Powertrain & Chassis, Vehicle Lifetime Solutions, Bearings & Industrial Solutions sowie Others aus. Das im Jahr 2024 in der Sparte Others konsolidierte Vitesco-Geschäft wird zukünftig in die anderen Sparten überführt. In der Sparte Others werden verschiedene Geschäftsaktivitäten zusammengefasst dargestellt, die sich in folgende drei wesentliche Elemente gliedern: Start-up-Geschäfte, Externes Geschäft ausgewählter funktionaler Einheiten sowie Geschäftsaktivitäten, aus denen sich die Schaeffler Gruppe in der Regel innerhalb von 12 bis 18 Monaten zurückziehen wird.

„Schaeffler ist nach dem erfolgreichen Zusammenschluss mit Vitesco Technologies gut aufgestellt, um die anstehenden Herausforderungen zu meistern. Auch das Geschäftsjahr 2025 wird von Volatilitäten geprägt sein. Unser vorsichtig optimistischer Ausblick trägt diesem Umstand Rechnung. Gleichzeitig bin ich überzeugt, dass wir mit unseren acht Produktfamilien und unserem Fertigungstechnologieportfolio gut unterwegs sind, um die führende Motion Technology Company zu werden“, sagt Klaus Rosenfeld, Vorsitzender des Vorstandes der Schaeffler AG.

Die Schaeffler Gruppe rechnet für das Geschäftsjahr 2025 mit einem Umsatz von 23 bis 25 Milliarden Euro. Zugleich geht das Unternehmen davon aus, im Geschäftsjahr 2025 eine EBIT-Marge vor Sondereffekten zwischen 3 und 5 Prozent zu erzielen.

Für das Geschäftsjahr 2025 erwartet die Schaeffler Gruppe einen Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten in Höhe von minus 200 bis 0 Millionen Euro. Hierbei sind wesentliche Auszahlungen für Integrationsaktivitäten und Restrukturierungen berücksichtigt.

1 Enthält von S&P Global Mobility© bereitgestellte Inhalte [IHS Markit Light Vehicle Production Forecast (Base), Januar 2025]. Alle Rechte vorbehalten.

Hier finden Sie Pressefotos der Vorstände: www.schaeffler.com/de/konzern/executive-board

Zukunftsgerichtete Aussagen und Prognosen

Bei bestimmten Aussagen in dieser Pressemitteilung handelt es sich um zukunftsgerichtete Aussagen. Zukunftsgerichtete Aussagen sind naturgemäß mit einer Reihe von Risiken, Unwägbarkeiten und Annahmen verbunden, die dazu führen können, dass die tatsächlichen Ergebnisse oder Entwicklungen von den in den zukunftsgerichteten Aussagen angegebenen oder implizierten Ergebnissen oder Entwicklungen in wesentlicher Hinsicht abweichen. Diese Risiken, Unwägbarkeiten und Annahmen können sich nachteilig auf das Ergebnis und die finanziellen Folgen der in diesem Dokument beschriebenen Vorhaben und Entwicklungen auswirken. Es besteht keinerlei Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, zukünftiger Entwicklungen oder aus sonstigen Gründen durch öffentliche Bekanntmachung zu aktualisieren oder zu ändern. Die Empfänger dieser Pressemitteilung sollten nicht in unverhältnismäßiger Weise auf zukunftsgerichtete Aussagen vertrauen, die ausschließlich den Stand zum Datum dieser Pressemitteilung widerspiegeln. In dieser Pressemitteilung enthaltene Aussagen über Trends oder Entwicklungen in der Vergangenheit sollten nicht als Aussagen dahingehend betrachtet werden, dass sich diese Trends und Entwicklungen in der Zukunft fortsetzen. Die vorstehend aufgeführten Warnhinweise sind im Zusammenhang mit späteren mündlichen oder schriftlichen zukunftsgerichteten Aussagen von Schaeffler oder in deren Namen handelnden Personen zu betrachten.

Herausgeber: Schaeffler AG

Ausgabeland: Deutschland

Nutzungsbedingungen für Schaeffler-Pressebilder

Schaeffler-Pressebilder dürfen ausschließlich für redaktionelle Zwecke verwendet werden. Sofern nichts anderes angegeben, liegen sämtliche Urheber-, Nutzungs- und Verwertungsrechte bei der Schaeffler Technologies AG & Co. KG, Herzogenaurach, oder bei einem ihrer verbundenen Unternehmen. Die Vervielfältigung und die Veröffentlichung der Schaeffler-Pressebilder ist nur mit Angabe der Quelle wie folgt „Bild: Schaeffler“ gestattet. In diesem Fall ist die Verwendung honorarfrei möglich. Die Befugnis zur Verwendung zu werblichen oder sonstigen kommerziellen Zwecken, insbesondere zur kommerziellen Weitergabe an Dritte, wird hiermit nicht eingeräumt. Bearbeitungen bedürfen in jedem Fall der Zustimmung von Schaeffler.

Bei Veröffentlichung von Schaeffler-Pressebildern in Printmedien bitten wir um die Zusendung eines Belegexemplars (bei Veröffentlichung in elektronischen Medien um ein digitales Exemplar bzw. einen Link). Bei Verwendung von Schaeffler-Pressebildern in Filmen bitten wir um Benachrichtigung und Angabe des Filmtitels.

Die Nutzung der Schaeffler-Pressebilder unterliegt deutschem Recht mit Ausnahme des Kollisionsrechts, Gerichtsstand ist Nürnberg, Deutschland.

Adresse:

Schaeffler Technologies AG & Co. KG

Corporate Communication

Industriestraße 1-3

91074 Herzogenaurach

Deutschland

Pressemitteilungen

Paket (Pressemitteilung + Medien)